Experten bezweifeln Finanzierbarkeit und raten zu Ergänzungen durch 2. und 3. Säule

B2B-Newsletter > 2017 - Archiv > NL 9/17

Experten und Statistik zweifeln an Zukunft des Umlageverfahrens.

Wie reformieren? Auf breitere Basis stellen?

Die Probleme des staatlichen Pensionssystems (riesiger Zuschuss-Bedarf des Staates durch kürzere Lebensarbeitszeit bei gleichzeitiger längerer Lebenserwartung sowie demographische Effekte – weniger Junge müssen immer mehr Alte finanzieren) sind seit Jahren Thema und waren auch Anlass für eine Fülle von Pensionsreformen. Auch im BAV-Newsletter berichteten wir regelmäßig über diese Probleme. Zum Beispiel im Artikel „Staatliche Altersversorgung in Österreich unter Druck“. Zum Nachlesen hier klicken…

Und vor 2 Monaten haben wir gefragt: "Drohen auch in Österreich Hartz IV-Pensionen?" Zum Nachlesen klicken Sie hier...

Dies ist ein Beitrag aus dem aktuellen BAV-Newsletter.

Diesen (mit 4 weiteren Beiträgen) können Sie hier nachlesen und herunterladen...

Sie interessieren sich für den BAV-Bereich?

Spezial-Anbot: Bestellen Sie jetzt das Grundwerk und Sie erhalten die nächsten Aktualisierung (erscheint im Okt.) kostenlos nachgesandt! Details hier...

Sie möchten sich hinsichtlich BAV-Vertrieb weiterbilden?

Details zu topaktuellen und kostengünstigen BAV-Workshops finden Sie hier...

Zum Reinschnuppern für Einsteiger und Wissens-Update für Profis!

Doch nun zurück zum Umlageverfahren und dessen Probleme:

Zum Reinschnuppern für Einsteiger und Wissens-Update für Profis!

Doch nun zurück zum Umlageverfahren und dessen Probleme:

Die Pensionsversicherungsanstalt PV hat kürzlich ihren Jahresbericht auf knappen 235 Seiten mit aktuellen Zahlen vorgelegt, die wir uns für Sie näher angesehen und zusammengefasst haben. Wer alle Details nachlesen möchte, kann den Bericht hier herunterladen…

Die PV hat demnach im Dezember 2016 1.929.435 Pensionen ausbezahlt. Und war für 3.233.412 Versicherte zuständig.

Als Steuerzahler interessiert uns besonders der Abgang, der durch einen Zuschuss des Staates ausgeglichen werden musste. Dazu erfährt man folgendes im Bericht: von 2015 auf 2016 stieg der Pensionsaufwand um 665 Mio. € auf nun insgesamt 29,79 Milliarden €. Da gleichzeitig die Beiträge der Erwerbstätigen um 4,5 % stiegen (die Zahl der Versicherten stieg an, Beitragsgrundlage wurde erhöht), sank der staatliche Zuschussbeitrag um 1,6%, beträgt aber immer noch 4,338 Milliarden €. Womit „der Pensionsaufwand überwiegend im Umlageverfahren finanziert wurde“, wie der Bericht vermerkt.

Da der Zuschussbeitrag in den letzten drei Jahren langsam von 4,62 Mrd. Euro auf nun 4,34 Mrd. Euro sank, spricht das Sozialministerium davon, dass die Pensionen gesichert seien und die Pensionsreformen greifen würden.

Experten sehen das jedoch kritischer, weil sie einerseits die Nachhaltigkeit der Reduktion anzweifeln und außerdem empfehlen, mehr Geld in Zukunftssichernde Bereiche zu investieren. Zum Vergleich: Genauso viel wie in die Abdeckung des Pensionsdefizites gibt Österreich für Forschung und Entwicklung aus (5,6 % von 77,5 Mrd. € ergibt auch 4,34 Mrd. € laut Budgetüberblick 2017 des Finanzministeriums).

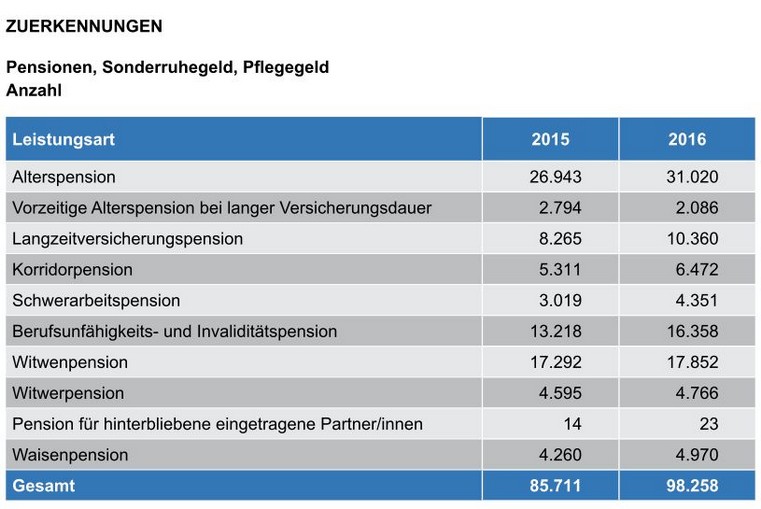

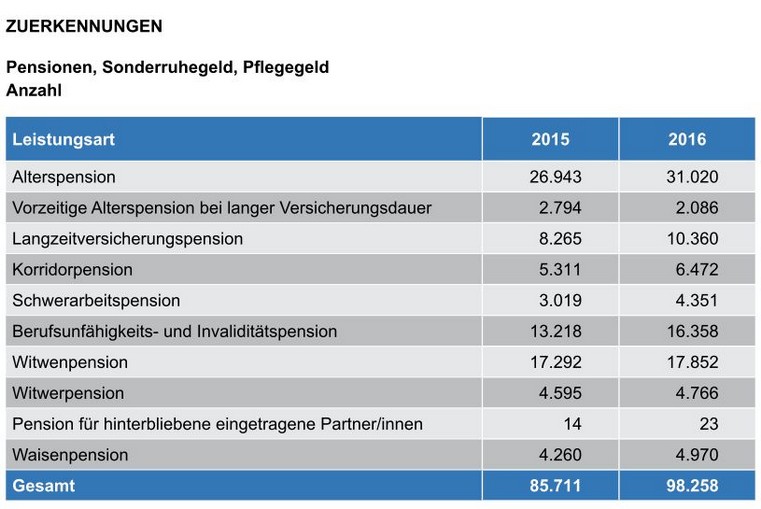

Und die strukturellen Mängel sind weiterhin nicht behoben. Während die jungen Einzahler wesentlich weniger werden (siehe die Alterspyramide, die wir im BAV-Newsletter im Feber 2017 präsentiert hatten – „Hilfe wir werden 100 Jahre alt“ – zum Nachlesen hier klicken…) steigt die Zahl der Pensionsantritte weiterhin: Die Graphik der Pensions-Zuerkennungen im aktuellen PV-Jahresbericht zeigt ein Wachstum um 15 % von 2015 auf 2016:

Graphik: entnommen aus Jahresbericht 2016 der Pensionsversicherungsanstalt, Seite 26

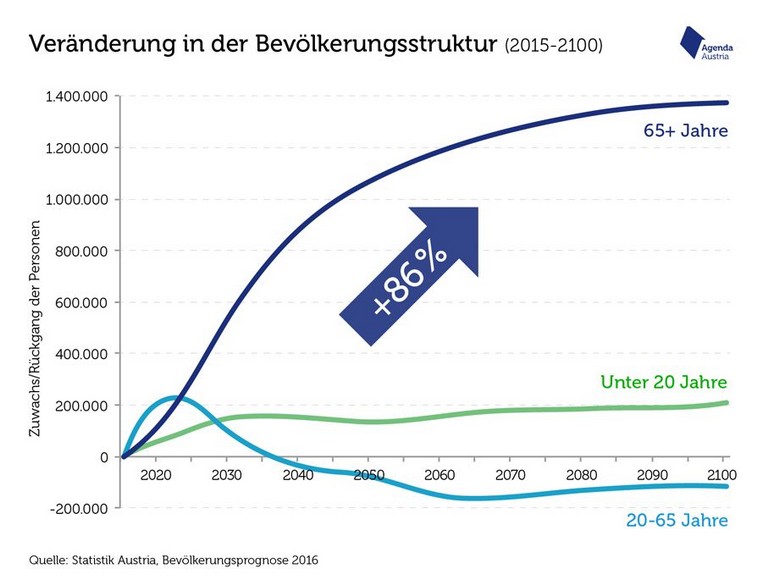

Und die Veränderung der Altersgruppen zeigt ganz deutlich, vor welchen gigantischen Herausforderungen das staatliche Pensionssystem steht, wenn die Aktiven weiterhin (ausschließlich) mittels Umlageverfahren die Pensionen der Alten finanzieren müssen. Eine Graphik sagt wohl mehr als 1000 Worte:

Obige Graphik des Think Tanks Agenda Austria zeigt ganz deutlich, dass KEINE Entspannung in Sicht ist: Während sich die Zahl der Unter-20-Jährigen minimal erhöhen wird, sinkt jene der Unter-65-Jährigen während der nächsten 50-100 Jahre. Und jene der Über-65-Jährigen steigt um 86 % an.

Während also die Zahl der Pensionisten von jetzt 1,92 Mio. auf 3 Mio. steigen wird, geht die Zahl der 20-65-Jährigen um 115.000 Personen zurück, auf 5,22 Mio. Personen. Da heute die jungen Menschen immer später ins Erwerbsleben einsteigen und viele bis 27/28 studieren, verschiebt sich das Verhältnis von Aktiven zu Pensionisten von jetzt 2,6 : 1 sukzessive in Richtung 1,5 : 1.

Zahlreiche Experten fordern daher seit vielen Jahren den Ausbau der 2. und 3. Säule, um das staatliche Pensionssystem zu entlasten und den PensionistInnen trotz der Pensionsreformen den gewohnten Lebensstandard zu ermöglichen.

Kürzlich gab es im „Der Trend“ einen Aufruf der Pensions-Experten Bernd Marin, Hans-Werner Sinn und Heribert Karch. Sie präsentierten Lösungsvorschläge, „um das marode Pensionssystem zu sanieren“. „Die Pensionen sind sicher, laute ein Stehsatz der Politik, der den Pensionsexperten Bernd Marin, wieder auf die Palme treibt“, schreibt Der Trend. Und weiter:

„Die Welt bei Österreichs Pensionsvorsorge ist zweigeteilt. Fast jeder im öffentlichen Dienst bezieht eine betriebliche Vorsorge, fast keiner im privaten Sektor.

Und Prof. Marin wettert weiter: "Pensionsparadiesen wie jenen in der Nationalbank oder der ÖBB stehen Pensionswüsten im Privatsektor gegenüber. In diesem Bereich haben gerade einmal große Firmen wie Siemens oder IBM eine betriebliche Vorsorge. Klein- und Mittelständische Betriebe bieten nahezu allesamt keine betriebliche Vorsorge an.“

Experte Sinn liegt seine Finger in eine andere „Wunde des staatlichen Pensionssystems“, und thematisiert die sinkenden Geburtenrate: „Die Menschen wollen Renten von Kindern, die es nicht mehr in ausreichendem Maße gibt.“

Sanierung der staatlichen und betrieblichen Vorsorge als vorrangiges Ziel

Die Experten sind sich einig, dass eine massive Pensionslücke den heute rund 45-Jährigen und Jüngeren droht. Prof. Marin: „Der einzige Ausweg ist, das staatliche Pensionssystem zu sanieren und eine verpflichtende Einführung der betrieblichen Vorsorge für alle Arbeitnehmer.“ Zwar wäre es auch nötig, die 3. Säule zu verbessern, aber: "Das Wichtigste ist in einem ersten Schritt die staatliche und die betriebliche Vorsorge auf solide Beine zu stellen", so Marin.

Von Deutschland lernen?

Heribert Karch, Chef der betrieblichen Altersvorsorge aba-Arbeitsgemeinschaft rät davon ab, das Gleiche zu machen, wie Deutschland bei deren Rentenreform vor 17 Jahren. Die staatliche Altersversorgung sei dadurch erheblich reduziert worden und der Fokus zu sehr auf den Ausbau der privaten Vorsorge gelegt worden. Konsequenz: “Nun stünden viele, die entweder gar nicht vorgesorgt hätten oder aufgrund der Niedrigzinspolitik nur geringe oder keine Verzinsung zustande gebracht hätte, vor der Altersarmut.“

Heribert Karch, Chef der betrieblichen Altersvorsorge aba-Arbeitsgemeinschaft rät davon ab, das Gleiche zu machen, wie Deutschland bei deren Rentenreform vor 17 Jahren. Die staatliche Altersversorgung sei dadurch erheblich reduziert worden und der Fokus zu sehr auf den Ausbau der privaten Vorsorge gelegt worden. Konsequenz: “Nun stünden viele, die entweder gar nicht vorgesorgt hätten oder aufgrund der Niedrigzinspolitik nur geringe oder keine Verzinsung zustande gebracht hätte, vor der Altersarmut.“

Mittlerweile habe die Politik in Deutschland die Schwächen des Pensionssystems erkannt und versuche nun die betriebliche Altersvorsorge anzukurbeln, indem Arbeitgeber per Kollektivverträgen verpflichtend werden, eine betriebliche Vorsorge anzubieten.

Experten-Forderung: Betriebliche Pensionsvorsorge für alle Pflicht

„Ein solide finanziertes Pensionssystem bietet eine Kombination aus staatlicher und betrieblicher Vorsorge“, resümiert Marin. Beispiele dafür wären Holland, Dänemark und die Schweiz. Marin plädiert dafür, dass alle Arbeitnehmer für alle Arbeitgeber verpflichtend eine betriebliche Pensionsvorsorge einführen.

„Ein solide finanziertes Pensionssystem bietet eine Kombination aus staatlicher und betrieblicher Vorsorge“, resümiert Marin. Beispiele dafür wären Holland, Dänemark und die Schweiz. Marin plädiert dafür, dass alle Arbeitnehmer für alle Arbeitgeber verpflichtend eine betriebliche Pensionsvorsorge einführen.

Doch auch wenn die erste und zweite Säule künftig auf besseren Beinen stehen würde, bleibt Experte Sinn skeptisch: „Das Umlagesystem wird langfristig außerstande sein, das Nötige zu leisten.“ Und er rät daher: „Fleißig sparen. Besser heute Konsumverzicht leisten, als im Alter arm sein. Eine Generation, die weder Kinder großzieht noch spart, muss im Alter hungern, denn von nichts kommt nichts“.

Eine Sanierung des staatlichen Pensionssystems ist jedenfalls auch aus der Überlegung heraus dringend nötig, um bei den Jungen das Vertrauen ins Pensionssystem zu wieder stärken. „Entsprechende Reformen mit möglichst breiter Wirkung über mehrere Generationen hinweg können hier eine Abhilfe schaffen!“ so Gerhard Danler von Zurich.

Fazit: Es muss eine Lösung her!

Eine steuerliche Entlastung der Arbeitgeber und Arbeitnehmer bei Installation einer betrieblichen Vorsorge als Fördermaßnahme würde nämlich auf längere Sicht den Aufbau von Kapital in der Privatwirtschaft für die spätere Firmenpension als Ergänzung und damit eine Entlastung des staatlichen Pensionssystems ermöglichen.

Die Einführung dieser 2. Säule mittels Rechtsanspruch von Seiten der Arbeitnehmer kann das Modell zusätzlich pushen. Denn anders als eventuell die Politiker vermuten, sind die fleißigen Österreicherinnen und Österreicher sehr wohl bereit, in die eigene Altersvorsorge zu investieren.

Quellen: Jahresbericht Pensionsversicherung 2016, Budgetplan des Finanzministeriums, Agenda Austria, Der TREND

Foto: Thorben Wengert, Pixelio.de